Qui est en droit d’hériter ?

Le règlement d’une succession nécessite avant tout de déterminer quels sont les héritiers du défunt. Ces derniers sont répartis en quatre ordres, selon leur lien de parenté avec le défunt. En présence d’héritiers dans l’un des ordres, ceux-ci priment les héritiers des ordres subséquents.

Ces ordres sont :

– les descendants : enfants ou leurs propres descendants, en cas de prédécès des enfants,

– les ascendants privilégiés et les collatéraux privilégiés : les père et mère ainsi que les frères et sœurs de défunt, ou leurs descendants,

– les ascendants ordinaires : les grands-parents ou arrière grands-parents,

– les collatéraux ordinaires : les oncles, tantes, cousins, jusqu’au 6ème degré.

En l’absence d’héritier, c’est l’Etat qui recueille la succession.

Le conjoint est un héritier particulier et l’étendue de sa vocation successorale diffère selon le type d’héritier que laisse le conjoint.

https://vimeo.com/342766015

Le défunt n’était pas marié

Si le défunt laisse :

– des enfants : ils se partagent la succession,

– des parents et des frères et sœurs : le père et la mère reçoivent chacun 1/4 de la succession, les frères et sœurs recevront la moitié restante. Si seul l’un des parents est décédé, les frères et sœurs reçoivent les ¾. En l’absence de frères et sœurs, la succession est partagée entre les parents à part égale entre eux ou revient intégralement au survivant si l’un d’eux est prédécédé.

– ses grands-parents et arrières grands-parents, la succession leur est

dévolue, à part égale entre la branche maternelle et la branche paternelle.

– des collatéraux ordinaires : la succession se partage entre eux, à part égale entre la branche maternelle et la branche paternelle.

Le défunt était marié

Si le défunt ne laisse pas d’enfant, le conjoint recueille :

– la moitié de la succession, en présence des deux parents du défunt,

– les ¾ s’il ne reste qu’un seul parent et que l’un d’eux est prédécédé,

– la totalité en l’absence des père et mère. Dans cette hypothèse, le conjoint prime les frères et sœurs du défunt, sauf exception en ce qui concerne les « biens de famille » qui reviendront aux frères et sœurs ou à leurs descendants.

Si le défunt laisse des enfants, le conjoint recueille à son choix, l’usufruit de la totalité des biens existants ou la pleine propriété du quart des biens, à la condition que tous les enfants sont issus des deux époux. A défaut, et en présence d’un ou plusieurs enfants non commun(s), le conjoint recueille un quart en pleine propriété.

Ces règles de dévolution sont celles qui s’appliquent en l’absence de dispositions particulières qu’auraient pu prendre le défunt, par testament ou donation entre époux, par exemple. En effet, le Code civil offre une certaine liberté, à condition de respecter la réserve héréditaire des enfants.

En tant qu’expert en la matière, votre notaire pourra vous conseiller au mieux en fonction de vos souhaits et de vos potentiels héritiers.

Quels sont les actes d’une succession ?

Lors du décès d’un proche, le notaire est chargé de rédiger différents actes pour le compte des héritiers, dès lors que le défunt dispose d’un patrimoine mobilier ou immobilier.

Pour être transféré à leur profit, ce patrimoine doit être d’abord «inventorié» puis «estimé», en vue d’une déclaration fiscale permettant à l’Administration de vérifier si des droits de succession sont exigibles.

Le délai fiscal de traitement d’une succession est de 6 mois. Les éventuels droits de succession devant être réglés au plus tard dans ce délai.

Passé cette date, l’Administration Fiscale est en droit de réclamer des intérêts et pénalités de retard.

Sur le plan administratif, le délai de traitement d’une succession dépasse souvent ce délai de 6 mois. Il faut parfois rechercher les héritiers inconnus, vendre un bien immobilier pour pouvoir régler les droits de succession, payer des factures, transférer les comptes bancaires, informer les locataires, demander l’ouverture d’une tutelle préalable lorsque l’un des héritiers n’est plus en «capacité» de comprendre et donc de signer les actes relatifs au règlement de la succession.

Un acompte sur les droits de succession peut être versé au Trésor Public, avant la signature des actes, afin de suspendre les intérêts et pénalités de retard.

Une fois la succession réglée, les héritiers peuvent s’ils le souhaitent, procéder au partage de la succession, qu’il s’agisse d’un partage de valeurs mobilières, compte de répartition de liquidités, ou encore partage de biens immobiliers.

A cette occasion, il faudra tenir compte des donations précédemment consenties par le défunt de son vivant. On dit que ces donations sont «rapportables» à la succession.

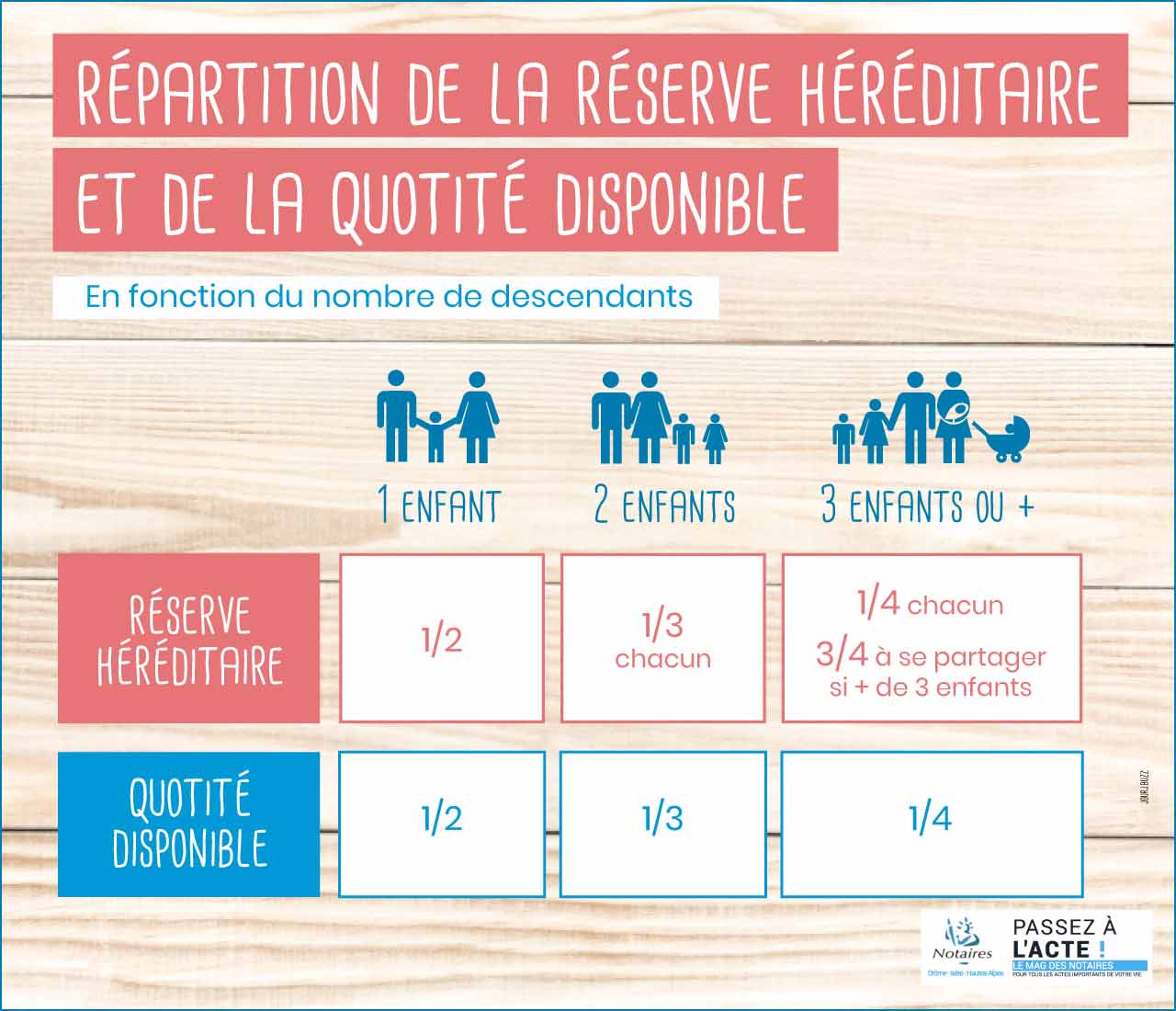

Le partage n’est pas nécessairement équitable puisque légalement, il est possible d’avantager certains héritiers soit par testament, soit par donations dites «préciputaires» mais toujours dans la limite d’une quotité définie par la Loi.

Cette quotité dépend du nombre d’enfants.

Le partage n’est que facultatif. A défaut de partage, les héritiers resteront alors en indivision.

Si la succession s’avère déficitaire, c’est-à-dire lorsque le passif existant (dettes non réglées, prêts non couverts par une assurance décès, etc…) est supérieur à l’actif, les héritiers pourront alors « renoncer » à la succession devant le Tribunal de Grande Instance pour ne pas être tenus des dettes.

Si la succession est « in boni », c’est-à-dire lorsque l’actif est supérieur au passif, il faut alors prendre rendez-vous chez un notaire, en vue de l’ouverture d’un dossier.

L’étape préparatoire à la rédaction des actes

Différentes pièces doivent être produites au notaire par les héritiers (extrait d’acte de décès, carte d’identité, livret de famille, éventuels testament ou donation entre époux, titre de propriété, nom et adresse des banques, actes de donation, carte grise du véhicule, factures en cours, avis d’imposition , montant des loyers pour les biens loués , estimation des biens immobiliers, etc…).

Le notaire interroge ensuite les organismes suivants pour la rédaction future des actes de succession :

- Le service d’état civil des mairies pour l’obtention d’extraits d’actes de naissance,

- Les banques où le défunt était titulaire de comptes bancaires qui lui confirmeront la position de tous les comptes à la date du décès, ainsi que l’existence de prêt en cours, non couverts par une assurance décès.

- Le fichier National de dispositions de dernières volontés pour s’assurer de l’existence d’un testament ou d’une donation entre époux, ou de sa révocation éventuelle.

- Un état hypothécaire concernant les biens immobiliers permettant de confirmer le droit de propriété du défunt ainsi que d’éventuelles inscriptions de servitudes ou d’hypothèques pouvant grever le bien immobilier.

- Un relevé cadastral des différents biens immobiliers.

- Les caisses de retraite et autres organismes redevables d’un capital décès.

- Les compagnies d’assurance-vie concernant d’éventuels contrats d’assurance vie souscrits par le défunt ou par son conjoint commun en biens.

- Le Conseil Départemental pour vérifier si le défunt avait perçu de son vivant des aides récupérables sur la succession.

- Lorsque les héritiers sont mineurs ou sous un régime de protection des majeurs (tutelle), le notaire rédige une « requête » signée par le tuteur aux fins d’obtenir l’autorisation préalable du juge des tutelles pour le règlement de la succession.

Les actes rédigés par le notaire

L’inventaire du mobilier

Il s’agit d’un acte authentique établi par le notaire seul, ou avec l’assistance d’un commissaire-priseur. Il permet de fixer la valeur du mobilier garnissant les biens immobiliers appartenant au défunt, aux lieu et place du forfait fiscal de 5 % portant sur la totalité des actifs de la succession. Il peut s’avérer donc avantageux pour les successions générant des droits de succession, puisque ces droits seront calculés sur la valeur réelle du mobilier. L’inventaire est facultatif. Toutefois, il est obligatoire en présence d’un héritier incapable (tutelle ou curatelle) ou d’héritier mineur (une copie sera transmise au juge des Tutelles).

Le procès-verbal de dépôt de testament

Il s’agit d’un acte authentique rédigé par le notaire en présence d’un testament olographe en dépôt à l’Etude, ou remis par un héritier ou un tiers au notaire.

Cet acte indique les circonstances du dépôt de ce testament, son contenu, sa description, et contient en annexe, le testament du défunt.

Une copie de cet acte et du testament doit être déposée dans le délai d’un mois de sa rédaction, au Greffe du Tribunal de Grande Instance du dernier domicile du défunt.

L’acte de notoriété

Il s’agit d’un acte authentique qui détermine qui sont les héritiers ainsi que la part recueillie par chacun.

Cet acte sert à prouver sa qualité d’héritier et sera réclamé par les banques pour le déblocage des comptes bancaires du défunt.

Il peut être remplacé par une simple «attestation dévolutive» signée par le notaire pour débloquer de «petites sommes».

L’acte de déclaration d’option

En présence d’enfants nés de l’union des deux époux, le conjoint dispose d’une option légale qu’il doit indiquer.

Son choix peut porter soit sur la totalité en usufruit des biens de la succession, soit du quart en propriété.

En présence d’enfants nés d’une précédente union, il n’y a pas d’option prévue par la Loi. La part du conjoint survivant est alors de ¼ en propriété et les enfants hériteront des ¾.

Le conjoint peut être bénéficiaire d’une donation entre époux qui lui donne le choix entre 3 options. Il indiquera alors aux héritiers l’option par lui retenue qui peut être soit de l’usufruit de la totalité, soit d’1/4 en propriété et 3/4 en usufruit, soit d’une partie de la pleine propriété de la succession qui varie en fonction du nombre d’enfants.

Le certificat de propriété ou certificat de mutation

Il s’agit d’un acte authentique rédigé par le notaire pour transférer au nom des héritiers des valeurs mobilières (actions obligations) et parts de SCPI.

L’attestation notariée

Cet acte authentique constate le transfert de propriété des biens immobiliers au nom des héritiers. Il doit être publié au service de publicité foncière. La valeur du bien doit être déclarée par les héritiers et indiquée dans l’acte.

Lors d’une revente ultérieure du bien par les héritiers, la valeur indiquée dans l’attestation servira de base au calcul de l’éventuelle plus-value réalisée par les héritiers.

Sa valeur doit donc correspondre au prix du marché.

La déclaration de succession

Il s’agit d’un document fiscal obligatoire par lequel les héritiers déclarent à la recette des impôts le montant de leur part successorale.

Cette déclaration fait état de la totalité des éléments d’actif, déduction faite du passif exigible au décès et non réglé par le défunt.

Il est ensuite appliqué un abattement fiscal successoral sur la part recueillie par chacun, avant de procéder au calcul des droits de succession.

Elle doit être déposée au plus tard dans les 6 mois du décès, accompagnée du paiement des droits de succession.

L’administration délivrera ensuite un « certificat d’acquittement » ou en l’absence de droits exigibles, « un certificat de non exigibilité» des droits de succession.

Le partage successoral

A l’issue du règlement de la succession, les héritiers peuvent choisir de mettre fin à leur indivision en procédant au partage de tout ou partie des biens de la succession.

En présence de biens immobiliers, il est obligatoirement notarié.

Cet acte établit la masse des biens à partager en réincorporant les donations antérieures et peut donner lieu au versement d’une soulte par un héritier.

Le compte de répartition est destiné à distribuer entre les héritiers une somme d’argent encaissée par le notaire, et provenant soit du déblocage des comptes bancaires, soit du prix de vente d’un bien immobilier.

Il est en pratique soumis à l’approbation des héritiers qui peuvent faire valoir des rétablissements, si certains ont fait l’avance de frais pour le compte de l’indivision.

Le sort des comptes bancaires

Les règles successorales entourant le décès d’un proche et notamment de son conjoint ne laissent pas de répit au survivant. Les formalités d’organisations des funéraires étant à peine achevées qu’il convient déjà d’appréhender les suites du décès et notamment les conséquences du décès sur les avoirs bancaires détenus par le défunt.

La banque, avertie du décès du défunt par le notaire ou par les proches ou les héritiers, va bloquer tous mouvements sur les comptes bancaires ainsi que l’accès au coffre, dont le défunt était titulaire, et cela jusqu’au règlement de la succession et la justification par le Notaire de la dévolution successorale.

Un véritable « parcours du combattant » va alors commencer.

Il va falloir gérer, anticiper les besoins et ressources financières des héritiers du défunt car ceux-ci ne pourront plus réaliser aucune opération sur les comptes du défunt et notamment tous prélèvements de fonds tant qu’il ne sera pas fourni à la banque la dévolution successorale.

Bien souvent les héritiers du défunt vont présenter à la banque une procuration consentie par le défunt de son vivant. En vain… les procurations sur les comptes, consenties par le défunt, cessent de produire leurs effets.

Des règles différentes en fonction des comptes

Cependant les règles ne vont pas être les mêmes selon le produit détenu dans l’établissement bancaire.

En présence d’un coffre-fort, et si celui-ci est au seul nom du défunt il devient inaccessible.

Toutefois, si le coffre-fort était détenu avec un tiers, le tiers continue d’avoir accès au coffre selon les mêmes règles que pour les comptes joints.

Pour les comptes bancaires et sous réserve des dispositions prévues dans les conventions de comptes, le sort des comptes bancaires dont le défunt était titulaire est le suivant :

L’ensemble des comptes au nom exclusif du défunt sont bloqués, qu’il s’agisse des comptes courants, des livrets, des comptes titres…Cependant, certains mouvements ne sont pas interdits, notamment :

- *les virements et dépôt au crédit du compte comme par exemple les reliquats de pensions de retraites dus au défunt,

- *les prélèvements des frais funéraires dans la limite d’un seuil au-delà duquel la banque demandera l’accord des héritiers,

- le montant des échéances des prêts bancaires consenties par la banque seront également débités

https://vimeo.com/342942459

D’une manière générale, la banque acceptera d’honorer certains paiements sous réserve de l’autorisation du notaire chargé du règlement de la succession.

Concernant les comptes joints : Le principe est que le compte joint n’est pas bloqué et son cotitulaire peut continuer à s’en servir. Seule l’opposition des héritiers permet à la banque de refuser que des prélèvements soient réalisés par le cotitulaire du compte.

Le solde positif au jour du décès, fait partie de la succession selon les règles de dévolution successorale

Le solde négatif peut être réclamé aux cotitulaires survivant du compte afin de couvrir la totalité des sommes.

Les comptes joints ainsi que les comptes individuels et les comptes indivis ne peuvent être transmis aux héritiers.

Les autres comptes dont le défunt était titulaire sont également bloqués et ne pourront être mis à la disposition des héritiers par la banque, qu’après lui avoir délivré un acte de notoriété ou un certificat d’hérédité (sous certaines conditions) qui déterminent la dévolution successorale.

Il en va ainsi des livrets, des portefeuilles titres, des comptes indivis…

Les comptes tels que PEL, comptes titres sont transmissibles à un ou plusieurs héritiers. Il peut être intéressant pour des héritiers de conserver à leurs noms certains comptes qui disposent d’un rendement attractif.

L’ensemble des moyens de paiements (chéquier, carte bancaire…) sont à restituer à la banque.

Le solde des comptes

Le solde des comptes bancaires pourra être réparti entre les héritiers ou versé directement en la comptabilité du notaire qui procèdera ensuite à leur répartition entre les héritiers, selon les règles légales de dévolution successorale.

Au lendemain du décès, il arrive que certains héritiers disposant d’une procuration effectuent des retraits sur le compte du défunt, avant que les comptes ne soient bloqués, ou même juste avant le décès.

Cela part souvent d’une bonne intention, par exemple pour faire face aux premières dépenses. Cette démarche est inutile pour les frais d’obsèques, dans la mesure où la société de pompes funèbres a la possibilité de prélever jusqu’à 3 050 € sur les comptes du défunt (sous réserve de disponibilité des fonds).

En outre, ces retraits peuvent aussi éveiller les soupçons de l’administration fiscale. Celle-ci a un droit de regard sur les comptes du défunt et peut réintégrer dans la succession tout retrait non justifié. Mieux vaut donc éviter de vider les comptes auparavant.

Il est important de noter que les établissements bancaires facturent des frais de succession qui sont déterminés dans les conventions de comptes.

L’ensemble des formalités nécessaires au règlement de la succession pourra être confié à votre notaire, afin de vous faciliter les démarches administratives auprès des différents organismes et de vous assurer une totale sécurité dans le déroulement de cette période difficile autant sur un plan administratif qu’affectif.

Payer les droits de succession : pour qui, comment, combien ?

Les droits de succession sont en principe versés au moment du dépôt de la succession, dans les six mois suivant le décès, mais des aménagements permettent dans certains cas d’étaler ou de différer ce règlement.

Quel montant ?

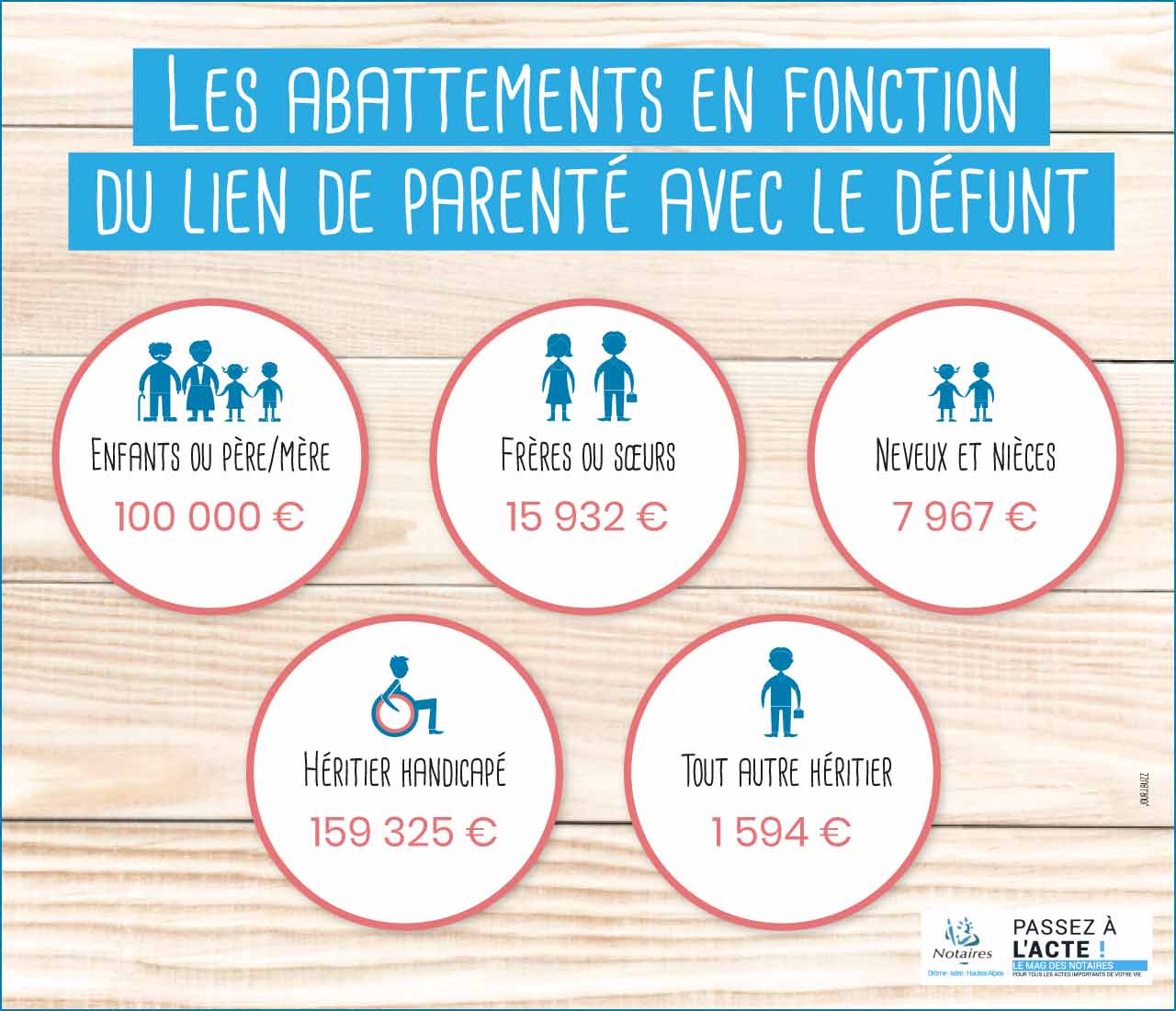

Le montant des droits peut être différent d’un héritier à l’autre : en effet les abattements et le tarif varient en fonction du lien unissant l’héritier et le défunt. Certains héritiers peuvent également prétendre à des réductions de droits.

Qui est exonéré de droits de succession ?

*le conjoint survivant et le partenaire pacsé.

*les frères et sœurs du défunt, à condition :

- qu’ils soient célibataires, veufs, divorcés ou séparés,

- qu’ils soient âgés de 50 ans ou atteint d’un handicap ne leur permettant pas de subvenir à leurs besoins,

- et qu’ils aient vécu avec le défunt pendant les 5 années précédant le décès.

Combien coûtent les droits de succession ?

Chaque héritier est tenu de régler les droits de succession en fonction de la part nette qu’il reçoit.

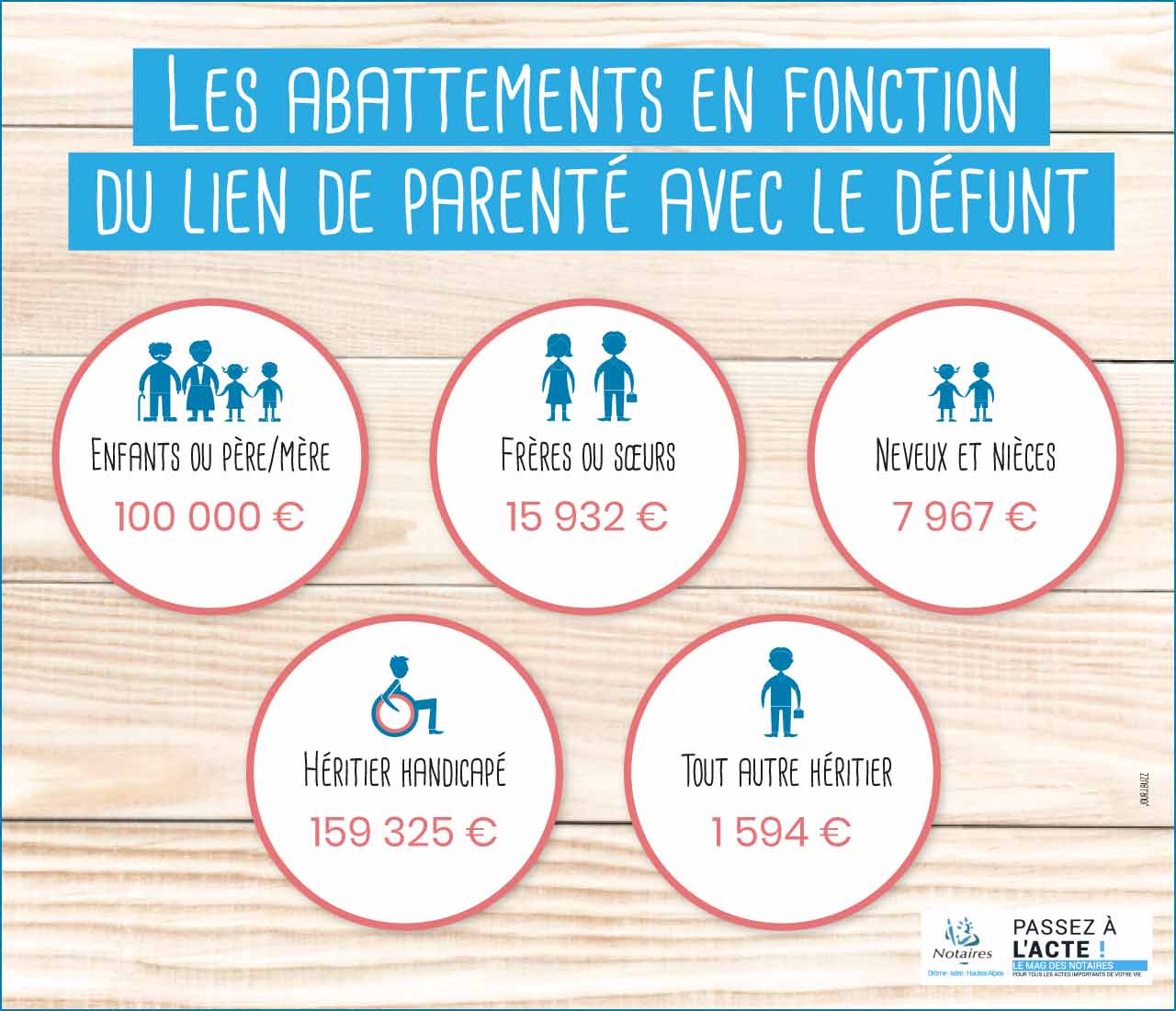

Les abattements en fonction du lien de parenté avec le défunt :

- Enfants ou père/mère, 100 000 €

- Frères ou sœurs, 15 932 €

- Neveux et nièces, 7 967 €

- Héritier handicapé, 159 325 €

- Tout autre héritier, 1 594 €

Le taux d’imposition pour une transmission en ligne directe :

Montant imposable taux d’imposition

- Jusqu’à 8.072 €, 5%

- Entre 8.072 € et 12.109 €, 10 %

- Entre 12.109 € et 15.932 €, 15 %

- Entre 15.932 € et 552.324 €, 20 %

- Entre 552.324 € et 902.838 €, 30 %

- Entre 902.838 € et 1.805.677 €, 40 %

- Au delà de 1.805.677 €, 45 %

Le taux d’imposition pour des transmissions entre frères et sœurs :

- En dessous de 24.430 €, 35 %

- Au-dessus de 24.430 €, 45 %

Le taux d’imposition pour des transmissions entre d’autres personnes :

Au-delà et en l’absence de lien de parenté, 60 %

Peut-on être dispensé de déposer une déclaration de succession ?

Oui dans deux cas :

- au profit des héritiers en ligne directe, du conjoint survivant et du partenaire pacsé si l’actif brut est inférieur à 50 000 €.

- Au profit des autres héritiers et légataires lorsque l’actif brut est inférieur à 3000 €.

Il existe quelques cas d’exonération en fonction de la nature ou de la situation des biens, votre notaire vous indiquera si vous pouvez en bénéficier.

De même, il existe certaines réductions liées à votre situation familiale.

Exemple :

Madame DUPONT est décédée le 25 septembre 2015 laissant pour seuls et uniques héritiers ses deux fils. L’actif net de sa succession s’élève à 550.000,00 €.

Les droits de succession de chaque fils sont ainsi calculés :

– calcul de la part imposable de chaque héritier : 550.000,00 € revenant pour moitié à chacun de ses fils soit 275.000,00 €

– abattement spécifique par enfant de 100.000,00 €

Part nette taxable après abattement de 175.000,00 €

Taux d’imposition au titre des droits de succession de 20 % – 1.805,00 € (calcul rapide)

Total des droits de succession dus par chacun des héritiers 33.195,00 €

Le dépôt de la déclaration de succession et le paiement des droits de succession

À compter du décès, les héritiers ou les légataires ont six mois pour déposer une déclaration de succession au Service des impôts (pôle enregistrement) du dernier domicile du défunt – un délai porté à un an si le décès s’est produit en dehors de la France métropolitaine.

Par tolérance, il est possible d’effectuer cette formalité jusqu’au dernier jour de ce sixième mois (par exemple, jusqu’au 30 septembre pour un décès survenu le 8 mars).

La déclaration de succession est généralement établie par le notaire chargé de la succession, mais les héritiers peuvent s’en charger eux-mêmes bien que par sécurité, l’intervention du notaire soit souvent préférable. De plus, elle est obligatoire si la succession comprend un ou plusieurs biens immobiliers.

Si malgré le jeu des abattements et des exonérations, la succession donne lieu à une taxation, cette somme doit être versée au moment du dépôt de la succession. Or, il arrive que le délai de six mois s’avère trop bref pour évaluer la succession et réunir les sommes nécessaires, par exemple si les héritiers doivent mettre en vente un bien immobilier. Or, à compter des six mois fatidiques, des intérêts de retard sont dus au taux de 0,4 % par mois (soit 4,8 % par an). Si un retard ne peut être évité, le versement d’un acompte peut permettre d’alléger quelque peu la note. En revanche, une fois franchi le cap du premier anniversaire du décès, une majoration de 10 % s’applique.

Sous certaines conditions, les héritiers peuvent demander à fractionner le paiement des droits de succession. Leur règlement est alors étalé sur cinq ans, voire dix ans dans certains cas, avec un versement tous les six mois. Cet étalement donne lieu au paiement d’intérêts, à un taux très bas, voire insignifiant depuis quelques années. Ce taux est fixé une fois pour toutes pour toute la durée de ce crédit. Néanmoins, l’administration exige des héritiers qu’ils constituent une garantie : caution bancaire, hypothèque sur un des biens de la succession… dans les trois mois qui suivent l’acceptation du dossier.

Cas particulier, lorsqu’une succession comprend un ou plusieurs biens en usufruit, ce qui est fréquent, il est possible sous certaines conditions de ne régler l’impôt de succession qu’au moment de la réunion de cet usufruit et de la nue-propriété. Ce paiement différé donne lieu au paiement d’intérêts annuels, ou, sur option irrévocable, au règlement des droits sur la valeur de la pleine propriété, en étant alors dispensé du paiement d’intérêts.

Enfin, le paiement des droits dus sur les transmissions d’entreprises peut, sous certaines conditions, être différé pendant cinq ans, puis fractionné pendant dix ans.

Jérome QUENARD, notaire

Dominique JACQUOT, notaire

Frédéric BRAUD, notaire