Couples non mariés, danger ?! Vous venez juste de vous installer avec votre ami ou vous vivez en concubinage depuis longtemps. Jusqu’à présent, tout va bien dans votre couple… Vous avez des projets communs… sauf celui de vous PACSER ou de vous marier ! C’est votre droit ! Mais un jour ou l’autre, les choses pourraient se gâter !

Le concubinage (ou union-libre) n’est pas encadré juridiquement et est source d’insécurité. Morceaux choisis.

Concubinage et bail d’habitation : « Désolés, vous n’êtes pas sur le bail. Vous devez partir ! »

Seuls les époux et les partenaires pacsés bénéficient d’une cotitularité du bail. Les simples concubins n’ont pas cet avantage. Veillez donc à être tous les deux sur le bail de votre habitation. Sinon, vous ne pourrez pas rester dans les lieux en cas de problème (séparation, décès…).

Concubinage et vie quotidienne : « Non, c’est à moi, je peux le prouver ! »

Vivre ensemble ne signifie pas tout partager ! Il y a des circonstances où il est prudent de conserver la preuve de son investissement. Si vous financez avec votre concubin un bien meuble (un véhicule, du mobilier, une œuvre…), seule la facture constituera la preuve de la propriété. Et cela sera certainement indispensable en cas de séparation.

Concubinage et paternité : « Mais je vous jure, c’était lui le père ! »

La présomption de paternité n’existe qu’entre époux. Si vous êtes l’heureux papa d’un enfant à naître, pensez à le reconnaitre avant la naissance. A défaut, si vous décédez prématurément, votre enfant n’héritera pas de votre patrimoine. Ou alors, il faudra entamer une démarche judiciaire de recherche en paternité.

Concubinage et règlement de comptes ! « Le compte…n’est pas bon ! »

Vous vivez chez votre amie, propriétaire du logement. Vous participez au remboursement de son crédit en lui versant une somme d’argent, ou vous financez les travaux de la salle de bains. A la revente ou lors de la séparation, c’est l’heure des comptes ! Vous souhaitez récupérer votre mise. Voire plus, l’appartement ayant pris de la valeur ! Peine perdue ! Au mieux le juge vous permettra-t-il peut-être de récupérer une partie des sommes versées.

Concubinage et achat immobilier : « Je rembourse le prêt et tu paies les courses. On est quitte ? »

Vous contractez un emprunt pour acheter votre premier appartement, à concurrence de moitié chacun. L’un de vous gagnant moins bien sa vie, vous vous accordez pour que le plus modeste des deux ne paie que le prêt, l’autre assumant toutes les autres dépenses (nourriture, habillement, loisirs etc…). Vous vous séparez et les rapports financiers au sein du couple se tendent. Celui qui a payé seul le prêt du logement de la famille en demande le remboursement à l’autre, au motif qu’ils avaient acquis le bien moitié chacun et que l’autre devait donc régler sa quote-part de crédit !

Sachez que la loi est muette dans ce genre de situation et qu’en cas de conflit, il faut s’adresser au tribunal. Dans notre exemple, les juges ont tranché : il n‘y a pas droit au remboursement, car la prise en charge par un seul du prêt constitue une contribution aux dépenses de la vie courante. Ouf !

Pour éviter ce genre de conflits, mieux vaut prévoir une convention d’indivision dans un acte notarié.

Consultez notre article : séparation de concubins et partage du bien acheté ensemble.

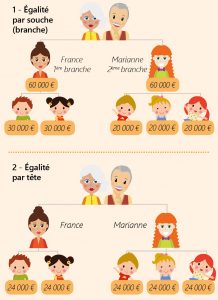

Concubinage et belle-famille : « Quoi ?! C’est ma belle-mère qui hérite ! »

Vous vivez en concubinage notoire depuis 15 ans. Vous pensez qu’en cas de décès vous pourrez bénéficier au mieux du patrimoine commun et au minimum d’un droit au logement. Détrompez-vous ! Les concubins ne sont pas héritiers. Ils ne bénéficient pas non plus d’un droit à rester dans les lieux. Vous pourriez même vous trouver en indivision avec votre belle-mère ! Des précautions doivent être prises si vous achetez ensemble.

Concubinage et succession : « 60% de taxes ! C’est injuste. Nous vivions ensemble depuis si longtemps ! »

Au moment de la succession, vous êtes considérés comme d’illustres « inconnus » ; de sorte qu’en cas de décès vous n’hériterez pas de votre concubin ! Et si vous aviez l’idée de vous « protéger » par un testament, le bénéficiaire devrait payer 60 % de droits de succession, pour pouvoir recueillir les biens légués !

Concubinage : mauvais présage…!

Il est singulier d’entendre les concubins s’émouvoir trop tard de ne pas bénéficier d’une égalité de traitement avec ceux qui au contraire ont choisi d’encadrer juridiquement les conditions de leur union, soit par le contrat (PACS), soit par l’institution (Mariage) Pourtant le droit ne protège que celui qui accepte de se soumettre à sa règle. Or ce refus rarement délibéré et souvent inconscient, motivé par un sentiment de liberté, est malheureusement source de tous les dangers !

Peut-être qu’un petit bilan avec un notaire ne serait pas inutile !

Thomas PLOTTIN, Aurélie BOUVIER, notaires