Soutenir un proche dans la difficulté, aider un enfant à démarrer dans la vie, offrir un cadeu, partager une somme d’argent,…Au-delà des dons réalisés à l’occasion d’un anniversaire, d’un mariage, les questions ne manquent pas. Le montant est-il adapté à notre situation ? Comment procéder ? Quelle sera la fiscalité ?

Toutes les façons de donner ne se valent pas. Selon que l’on souhaite respecter l’égalité entre ses enfants, que l’on désire aider l’un d’entre eux quand il en a besoin ou que l’on envisage d’associer plusieurs générations autour d’un projet commun et patrimonial, les techniques juridiques à utiliser ne seront pas les mêmes.

Donner oui, mais comment ?

Une donation est un acte par lequel une personne « dispose à titre gratuit » d’un bien au profit d’une autre et ceci doit également être formellement accepté.

► Le donataire :

Le bénéficiaire peut être toute personne, héritier du donateur ou non.

Or, seule une personne majeure dispose de la capacité juridique pour accepter une donation.

Enfants mineurs – Si des parents ou des grands-parents souhaitent gratifier un enfant mineur, c’est possible, mais il sera nécessaire que son représentant légal accepte la donation.

Le terme de « représentant légal » a ici une acception assez large et va au-delà des tuteurs ou administrateurs légaux pour s’étendre à tous les ascendants de l’enfant.

Majeurs protégés – Rien n’interdit de faire bénéficier un majeur sous tutelle d’une libéralité. Mais l’intervention du tuteur est requise pour accepter une donation qui ne peut être grevée d’aucune obligation.

Un majeur sous curatelle peut accepter seul une donation, l’assistance de son curateur n’étant nécessaire que si elle est grevée d’obligations.

Incapacité à recevoir- Certaines personnes sont particulièrement désireuses de « laisser quelque chose » à un tiers qui les a aidées dans des moments difficiles.

Rien ne s’y oppose évidemment sauf… s’il s’agit de professionnels leur ayant dispensé des soins pendant leur maladie, qu’ils appartiennent au corps médical (médecins, chirurgiens, pharmaciens, infirmiers, etc.) ou à un culte (prêtres, pasteurs, rabbins, imams). Dans cette situation, pour éviter toute contestation, il est préférable d’orienter ses dons vers une fondation cultuelle ou soutenant la recherche médicale. Cet interdit s’applique aussi en principe aux mandataires judiciaires à la protection des majeurs.

► Attribuer dans quelle mesure et sous quelle forme ?

♦ L’objet de la donation peut porter sur un bien en pleine propriété ou démembré.

Peut-on tout donner ? Dans quelle limite ?

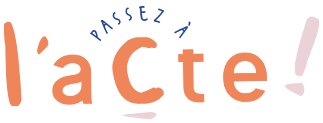

Tout donner, c’est possible. Cependant, il faut garder à l’esprit qu’il ne faut pas se dépouiller au point de ne plus pouvoir subvenir à ses besoins futurs. Surtout, il ne faut pas oublier que la liberté de donner est limitée par la « réserve héréditaire » de ses enfants.

Or celle- ci ne sera déterminée qu’après le décès du donateur.

Il reste possible de déroger à cette règle de la réserve en proposant à tous ses enfants de s’engager dans une renonciation anticipée à agir en réduction, qui peut être utilisé dans certaines configurations familiales particulières (par exemple enfant handicapé).

Entre le billet que l’on glisse discrètement dans la main d’un neveu et la donation notariée, la forme du don n’a rien d’anodin.

Le don manuel : Il représente la forme la plus simple et comme son nom l’indique, il peut être utilisé chaque fois que l’on peut donner « de la main à la main » : un meuble, une voiture, un tableau, une somme d’argent. Il s’étend aussi aux virements et au transfert de valeurs mobilières.

En revanche, il est exclu pour les biens immobiliers.

Il faut prendre la mesure de la portée de cet engagement. L’éventualité que le geste généreux soit découvert peut être mal interprété au moment de la succession du donateur.

La prudence commande le support notarié.

La donation notariée : C’est la donation par excellence : le notaire se charge de rédiger l’acte, d’informer le donateur de la portée de son acte, de le conseiller sur les modalités de la donation en fonction de la configuration familiale, de contrôler les abattements et exonérations possibles, de recueillir l’accord des donataires, de vérifier le transfert de propriété des biens donnés, de régler les droits, etc…

S’il paraît logique d’aider ses enfants au moment où ils en ont besoin, ces gestes désintéressés réalisés individuellement peuvent avoir des effets pervers.

Ce sera le cas si la valorisation des biens donnés ou acquis avec les sommes données évolue différemment et que, lors de l’ouverture de la succession du donateur, de grandes disparités se font jour.

Le double intérêt de la donation-partage permet aux parents de préparer la répartition de leur patrimoine en toute clarté et de rassembler leurs enfants. Elle fige les valeurs données à leur valeur déclarée au jour de l’acte.

Optimisation : comment procéder ?

► Aspect fiscal :

Le législateur a mis en place plusieurs dispositifs d’allégement des droits de donations, avec pour objectif de favoriser la circulation des patrimoines entre générations.

Un donataire bénéficie en principe d’un abattement avant de régler des droits de donation.

Autre aspect dont il faut tenir compte, le délai de rappel fiscal des donations est de 15 ans.

Cela signifie que, avant d’appliquer l’abattement pour calculer les droits de mutation exigibles, l’administration fiscale rapporte toutes les donations effectuées au cours des quinze années précédentes.

Ci-dessous, un tableau récapitulatif :

- Bénéficiaire concerné Montant de l’abattement

- Epoux, épouse ou partenaire d’un PACS 80.724 €

- Ascendant ou enfant 100.000 €

- Petits-enfants 31.865 €

- Arrière petits-enfants 5.310 €

- Frère ou soeur 15.932 €

- Neveu ou nièce 7.967 €

- Personne handicapée (abattement se cumulant avec ceux applicables selon degré de parenté) 159.325 €

- Parent au-delà du 4ème degré de parenté 1.594 €

►Utiliser le démembrement de propriété

L’objet de la donation peut porter sur un bien en pleine propriété ou démembré.

Pleine propriété. Un bien donné en pleine propriété appartient en totalité et sans réserve à celui qui le reçoit, qu’il s’agisse d’argent, d’un meuble, d’un tableau, de parts de société, d’un logement, etc…

Démembrement de propriété. Le droit de propriété se compose de la nue-propriété (la disposition du bien) et de l’usufruit (l’usage et la perception des revenus générés par le bien). Il est possible de répartir ces deux droits entre l’usufruitier (en général les parents donateurs) et les nus propriétaires (les enfants donataires).

Au décès de l’usufruitier, la loi prévoit que l’usufruit rejoint la nue-propriété, sans taxation : les enfants deviennent alors propriétaires à part entière du bien. Ce principe peut s’appliquer aux biens immobiliers, aux portefeuilles de valeurs mobilières (dont les parents continuent à percevoir les intérêts et dividendes), etc.

Pourquoi donner la nue-propriété d’un bien ? D’une part, pour continuer à bénéficier de la gestion, de l’occupation ou des fruits de son patrimoine. D’autre part, pour transmettre ses biens à moindre coût.

Outre l’avantage de donner par étapes sans se dépouiller des pouvoirs de gestion et des revenus procurés par le bien, une donation démembrée présente un intérêt fiscal : l’assiette taxable est réduite à la seule valeur du droit démembré transmis, calculée selon un barème légal. Il y aura donc une diminution du montant des droits de donation voire une exonération si l’assiette taxable demeure plus faible que les abattements.

EXEMPLE : Un couple veut transmettre sa maison à leurs deux enfants. Ils se demandent ce qui est le plus avantageux fiscalement ?

La donation est nettement plus profitable qu’une succession, la taxation étant inférieure. Les droits de donation ne se calculent pas sur la pleine propriété (valeur totale du bien) mais seulement sur la nue-propriété (es murs) transmise aux enfants. L’usufruit (la jouissance du bien) demeure et reste propriété du donateur jusqu’à sa mort. La valeur de la nue-propriété dépend de l’âge du donateur. Quant aux enfants, ils profitent d’un abattement de 100 000 €, et ce tous les quinze ans. Dans l’hypothèse où la pleine propriété est évaluée à 400 000 €, les deux parents ayant moins de 81 ans, la nue-propriété représente 70 %, soit 280 000 €.

Afin de bénéficier deux fois de l’abattement de 100 000 €, ils ont intérêt à se partager la donation aux enfants. Ainsi, chacun recevra 70 000 €, soit un quart de la nue-propriété.

Lors du décès de leurs parents, les enfants hériteront — sans taxe — de l’usufruit de la maison.

Caroline LABERTRANDIE, notaire